W tym artykule ujawnimy istotę, rodzaje i zalety stablecoinów, porównamy najpopularniejsze z nich i powiemy, czym różnią się tokeny Tether (ERC-20, TRC-20).

Czym jest stablecoin?

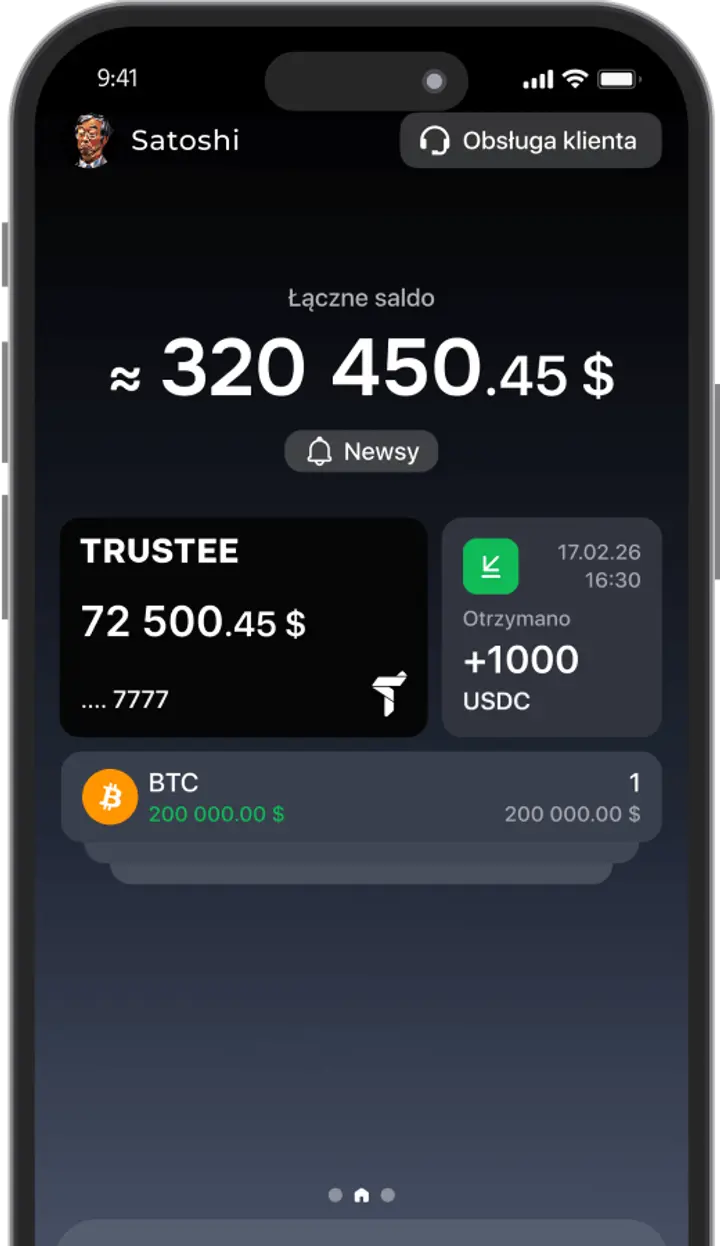

![]()

Stablecoin to grupa tokenów kryptowalutowych, których wartość jest powiązana z aktywem bazowym i których celem jest naśladowanie właściwości walut fiducjarnych. Stablecoiny stanowią pomost między aktywami kryptograficznymi a światem rzeczywistym.

Koncepcja stablecoinów polega na zaoferowaniu rynkowi kryptowalut, w przeciwieństwie do niestabilnych kryptowalut (Bitcoin, Ethereum), cyfrowego aktywa, którego wartość będzie stabilna i niezmienna.

Jaka jest zatem różnica między USDT powiązanym z dolarem amerykańskim a młodszymi projektami USDC i TUSD? I czym różnią się one od USD i klasycznych kryptowalut?

Zalety i wady stablecoinów

Stablecoiny zajęły silną pozycję na rynku kryptowalut i wydaje się, że nie zamierzają z niej rezygnować. Wykorzystywane są jako narzędzia do wejścia na rynek kryptowalut i wyjścia z rynku fiat (jeśli giełdy nie oferują par fiat).

Ponadto, w obliczu zmienności rynku, służą one jako niezawodny "cyfrowy stabilizator" wartości aktywów i mogą być wykorzystywane do zabezpieczania portfeli inwestorów.

Mają potencjał do wykorzystania na rynku pożyczek.

Jednocześnie stablecoiny mają przewagę nad tradycyjnymi kryptowalutami - możliwość przeprowadzania przejrzystych, bezpiecznych i szybkich transakcji na blockchainie. Tym właśnie różnią się od USD i innych walut fiducjarnych.

Analitycy ostrzegają, że organy regulacyjne będą dążyć do przejęcia pełnej kontroli nad niszą pieniądza elektronicznego blockchain i wyeliminowania konkurencji na kontrolowanym rynku finansowym poprzez wprowadzenie CBDC i zakazanie prywatnych projektów (doskonałym przykładem są Chiny).

Wśród wad stablecoinów wymienia się obecność scentralizowanego emitenta (najczęściej), który gwarantuje zabezpieczenie; ryzyko spadku kursu bazowej waluty fiducjarnej (np. dolara amerykańskiego); oraz względną nowość technologii.

Rodzaje stablecoinów

Stablecoiny dzielą się na kilka rodzajów w zależności od metody zabezpieczenia:

- Zabezpieczone fiatem (monety, których kurs wymiany jest powiązany 1:1 z walutą fiat, ich liczba powinna odpowiadać zarezerwowanej kwocie środków fiat na koncie emitenta, co gwarantuje wycofanie monet do fiat w dowolnym momencie).

- Zabezpieczone kryptowalutą (monety emitowane w kryptowalucie, którą użytkownicy blokują w inteligentnym kontrakcie. Aby zwrócić zabezpieczenie, należy zwrócić wymaganą ilość monet + prowizję).

- Algorytmiczne (ich stabilność zapewniają określone algorytmy i inteligentne kontrakty, które regulują emisję monet w odpowiedzi na popyt i wahania cen na rynku).

W tym artykule rozważymy stablecoiny zabezpieczone fiatem, których cena jest powiązana z dolarem amerykańskim w stosunku 1:1. Takie stablecoiny są również nazywane tokenizowanym fiatem.

Ich główną cechą jest scentralizowany emitent, który jest odpowiedzialny za zabezpieczenie ich prawdziwymi pieniędzmi na rachunkach firmy (lub strony trzeciej).

USDT

![]()

Tethet (USDT) to stablecoin wyemitowany przez Tether Limited w 2015 roku.

Pomimo powiązania Tether Limited z giełdą kryptowalut Bitfinex i podejrzeń o dostarczanie fałszywych informacji o pełnym zabezpieczeniu tokenów w dolarach amerykańskich, USDT jest najstarszym i najpopularniejszym stablecoinem o kapitalizacji rynkowej wynoszącej około 98 mld USD (stan na 2024 r.).

Zabezpieczenie: według Tether Limited każdy token Tether jest zawsze w 100% zabezpieczony rezerwami — walutą fiducjarną i jej ekwiwalentami, a czasami innymi aktywami, w tym należnościami z tytułu pożyczek udzielonych przez Tether stronom trzecim, w tym spółkom powiązanym.

Deweloperzy twierdzą, że codziennie publikują raporty dotyczące rezerw, a rezerwy te przekraczają wartość wyemitowanych tokenów. Społeczność jest rozsądnie nieufna wobec tych stwierdzeń.

Zastosowanie:

- firmy (dla wygodnej i zrozumiałej wyceny i rozliczeń, w celu zmniejszenia kosztów transakcyjnych i czasu przelewów w USDT, w przeciwieństwie do fiat USD);

- giełdy i wymienniki (jako alternatywa dla fiat do wpłacania i wypłacania środków, do ustalania salda fiat między giełdami oraz do bezpiecznej obsługi środków klientów);

- osoby fizyczne / handlowcy (w celu niezakłóconego przepływu waluty między giełdami i portfelami, przechowywania bez ryzyka i ulepszania strategii handlowych).

USDC

USD Coin (USDC) to wspólny projekt Circle i giełdy kryptowalut Coinbase; stablecoin wydany w 2018 roku. Spółką zarządzającą jest konsorcjum Centre.

Od 2024 r. kapitalizacja rynkowa USDC wynosi ponad 28 mld USD.

Zabezpieczenie: USDC jest pozycjonowany jako w pełni zabezpieczone aktywo z rezerwą w postaci fiat i krótkoterminowych obligacji skarbowych USA. Według Circle, fundusz rezerwowy jest co miesiąc audytowany przez 5 czołowych amerykańskich firm księgowych, w tym Grant Thornton LLP, a raporty są publikowane na stronie internetowej.

Deweloperzy widzą główną różnicę między USDC i USDT w wiarygodności zabezpieczenia.

Głównym celem projektu, według oficjalnej strony internetowej, jest ochrona użytkowników przed ryzykiem zmienności i przyczynienie się do stworzenia otwartego globalnego systemu finansowego.

USDC został początkowo utworzony na blockchainie Ethereum zgodnie ze standardem ERC-20, ale później został wydany na 2 innych blockchainach.

USDS

Stably USD (USDS) to stablecoin stworzony przez Stably Corporation (zespół bankierów i inżynierów oprogramowania z Amazon) w 2018 roku.

Od 2024 r. moneta straciła płynność i zainteresowanie wśród inwestorów i uczestników rynku. Strona internetowa nadal działa, ale token został usunięty z większości giełd.

Jego użycie nie jest już celowościowe!

TUSD

![]()

TrueUSD (TUSD) to stablecoin, projekt platformy TrustToken, który tokenizuje rzeczywiste aktywa. Został uruchomiony w 2018 roku.

Kurs wymiany TUSD, podobnie jak poprzednich, jest zrównany z dolarem amerykańskim w stosunku 1:1.

Kapitalizacja rynkowa monety TrueUSD od 2024 r. wynosi ponad 1,3 mld USD.

Zabezpieczenie: Według deweloperów, monety są w pełni zabezpieczone odpowiednią kwotą dolarów amerykańskich na rachunkach powierniczych partnerów, a sam projekt spełnia wymogi regulacyjne i przechodzi systematyczny niezależny audyt przeprowadzany przez firmę audytorską Armanino.

Zastosowania: przechowywanie aktywów, handel, przelewy i płatności jako moneta startowa ułatwiająca wejście na rynek kryptowalut.

Dostępne są dwie wersje TUSD:

- ERC-20 token na Ethereum (TUSD)

- token BEP-20 na Binance Chain (TUSDB)

BUSD

BUSD to stablecoin emitowany przez platformę Binance we współpracy z platformą Paxos. W ramach tego projektu Paxos świadczy usługi powiernicze i działa jako emitent BUSD.

Według Binance, stablecoin został zatwierdzony przez Departament Usług Finansowych Stanu Nowy Jork (NYDFS).

Zabezpieczenie: Paxos zapewnia, że 100% monet jest zabezpieczonych prawdziwymi dolarami na rachunkach amerykańskich banków ubezpieczonych przez FDIC, a firma zaangażowała firmę audytorską Withum do sprawdzania stanu rachunków, na których przechowywana jest rezerwa na dostawę stablecoinów.

Raporty o stanie kont, które zapewniają stabilność BUSD, w przeciwieństwie do USDT, są publikowane co miesiąc na stronie internetowej Paxos.

Kapitalizacja rynkowa wynosi ponad 3 miliardy dolarów.

Zastosowania: handel giełdowy, pożyczki, zabezpieczanie aktywów kryptograficznych przed zmiennością, rozliczenia, płatności.

Tabela porównawcza

Skompilujmy teraz tabelę kluczowych cech stablecoinów.

| USDT | USDC | TUSD | |

| Emitent (deweloper) |

Tether Limited, Bitfinex |

Circle, Coinbase, Bitmain | TrustToken |

| Kraj rejestracji | Brytyjskie Wyspy Dziewicze | Stany Zjednoczone Ameryki | Stany Zjednoczone Ameryki |

| Rok emisji | 2015 | 2018 | 2018 |

| Kapitalizacja rynkowa (2024 r.) | 98 mld USD | 28 mld USD | 1,3 mld USD |

| Blockchainy (platformy) | Bitcoin (Liquid), Ethereum, EOS, Tron, Binance Chain, Binance Smart Chain, Algorand |

Ethereum, Algorand, Solana, Near | Ethereum, Binance Chain |

| Standard |

OMNI, ERC-20, TRC-20 BEP-2, BEP-20 |

ERC-20, ASA, SPL |

ERC-20, BEP-2 |

| Zadeklarowane zabezpieczenie | 100% we fiducjarnych i ekwiwalentach, pożyczki od podmiotów powiązanych | 100% we fiducjarnych i krótkoterminowych obligacjach skarbowych USA | 100% w walutach fiducjarnych (dolary amerykańskie w depozycie) |

| Statutowy audyt rezerw | dzienny raport dotyczący rezerw | comiesięczny audyt przeprowadzany przez Grant Thornton LLP | regularny audyt |

Wszystkie rozpatrywane stablecoiny są zrównane z dolarem w stosunku 1:1, wszystkie twierdzą, że są w 100% zabezpieczone i regularnie kontrolują stan kont rezerwowych oraz zapewniają w przybliżeniu te same formaty zastosowania.

Popyt na monety, wyrażony poprzez kapitalizację rynkową (zasadniczo liczbę monet w obiegu), pokazuje inny, ale nadal poziom zaufania społeczności do stablecoinów.

Według analityków stymuluje to zwiększoną uwagę organów regulacyjnych na te instrumenty. Jednocześnie rosnące zainteresowanie kryptowalutami będzie tylko napędzać popyt na stablecoiny.

Tether i jego tokeny

![]()

Tether (USDT) pozostaje obecnie najpopularniejszym stablecoinem. Powodem tego jest nie tylko jego "wiek", ale także szerokie zastosowanie na wielu platformach.

USDT jest dostępny na największych blockchainach: Bitcoin (Liquid), Ethereum, Tron, Binance Chain, Algorand i jest reprezentowany w odpowiednich standardach tokenów. Przyjrzyjmy się bliżej różnicom między ERC-20 i TRC-20, najpopularniejszymi tokenami Tether.

Tokeny to aktywa blockchain, które mają określoną wartość i mogą być używane w sieci jako kryptowaluty. Różnica między nimi a tradycyjnymi kryptowalutami polega na tym, że działają one w ramach określonego łańcucha bloków. Oznacza to, że tokeny jednego standardu mogą być wysyłane tylko na adres odpowiedniej sieci. Aby przenieść się do innej sieci, zasadniczo trzeba je wymienić.

Standard (ERC-20, TRC-20 itp.) to przewodnik techniczny, specyfikacja, ogólny zestaw zasad, których należy przestrzegać podczas tworzenia tokena, aby działał poprawnie na platformie. Standardy znacznie ułatwiają pracę deweloperom.

Przykładowo, aby stworzyć token ERC-20 (a właściwie inteligentny kontrakt na blockchainie Ethereum), wystarczy opisać 6 funkcji obowiązkowych i 3 opcjonalne.

Tether ERC-20

W 2018 roku USDT został uruchomiony w sieci Ethereum jako token ERC-20. W tym czasie szybkość przetwarzania transakcji w blockchainie Ethereum była znacznie szybsza niż w blockchainie Bitcoina, a wysokość opłat była niższa. Jest to główna różnica między USDT ERC-20 a OMNI.

Tokeny są teraz używane w dowolnych inteligentnych kontraktach i zdecentralizowanych aplikacjach w sieci Ethereum.

Tether TRC-20

W 2019 r., gdy obciążenie sieci Ethereum wzrosło, a stawka prowizji zaczęła stopniowo zbliżać się do poziomu bitcoina, Tether zaczął działać w sieci Tron.

Tokeny tworzone są zgodnie ze standardem TRC-20, który jest podobny i kompatybilny z ERC-20. Pozwala to na wykorzystanie tokena we wszystkich inteligentnych kontraktach i aplikacjach dApps ekosystemu Tron, a także portfelach i giełdach obsługujących standard ERC-20.

Zaletą i główną różnicą między Tether TRC-20 i ERC-20 są jeszcze szybsze transakcje i niższe opłaty w porównaniu do Ethereum (kilka centów w porównaniu do 20-35 USD).

USDT Polygon

USDT w sieci Polygon to wersja stablecoina Tether powiązana z dolarem amerykańskim, która działa na blockchainie Polygon. Ta wersja tokena została uruchomiona w 2022 roku.

Moneta ta otwiera drzwi do wielu możliwości w dziedzinie zdecentralizowanych usług finansowych (DeFi), takich jak wymiana, pożyczki, płynność i inne, zapewniając użytkownikom wygodniejszy i wydajniejszy sposób uczestniczenia w zdecentralizowanych finansach.

Ze względu na swoją skalowalność i niskie koszty transakcji, USDT w sieci Polygon staje się atrakcyjnym narzędziem do szybkiego i opłacalnego transferu stabilnej waluty cyfrowej, a także do uczestnictwa w różnych zdecentralizowanych aplikacjach finansowych na blockchainie Polygon.

Podsumowanie

Popyt na stablecoiny znacznie wzrósł w ciągu ostatnich kilku lat i trend ten pozostanie aktualny w najbliższym czasie. Powinniśmy spodziewać się wzrostu kapitalizacji rynkowej istniejących stabilnych walut i pojawienia się nowych.

Chodzi przede wszystkim o ich zalety. Są wygodne do rozliczeń, zrozumiałe dla instytucji finansowych, warunkowo bezpieczne do długoterminowego przechowywania aktywów cyfrowych i akceptowalne do zabezpieczania ryzyka w obliczu zmienności tradycyjnych kryptowalut.

Ogólnie rzecz biorąc, wybór konkretnego stablecoina zależy od zaufania społeczności do jego emitenta i gwarancji bezpieczeństwa. Obecnie najpopularniejszym stablecoinem jest USDT, który działa na wielu platformach w różnych standardach.